Entre économie circulaire et électrification, le secteur automobile est sous pression

Automobile

Publié le : 26/10/2023 par Frédérique Mollet

Le secteur automobile est confronté à de nombreux challenges conjoncturels et structurels, faisons le point ici.

La situation du marché automobile en Europe

Selon les derniers chiffres publiés par l’European Automobile Manufacturers’ Association (ACEA), l’industrie automobile européenne représente environ 13 millions d’emplois directs et indirects, dont plus de 2,4 millions dédiés aux activités de production (moteurs, éléments de carrosseries, pièces détachées et autres accessoires). Principalement concentrée dans 6 pays, dont l’Allemagne et la France, elle constitue depuis longtemps un facteur clé de la croissance économique et de la compétitivité de l’Union européenne. Cependant elle est aujourd’hui confrontée à de nombreux challenges conjoncturels et structurels non seulement pour répondre aux objectifs européens de décarbonation et d’économie circulaire mais également pour maintenir sa place dans l’économie mondiale notamment face à la concurrence chinoise.

Le marché automobile en France

En France, le gouvernement finalise en cette fin d’année 2023 la mise en place de la nouvelle filière REP pour les véhicules hors d’usage (VHU) issue de la loi Agec pour une entrée en vigueur au 1er janvier prochain tandis que l’Union européenne prépare un nouvel instrument juridique unique qui portera à la fois sur la conception, la production et la fin de vie des véhicules. Ce projet de règlement européen qui vise à « renforcer la circularité du secteur automobile » a été présenté en juillet par la Commission européenne dans un contexte économique et concurrentiel difficile pour l’industrie automobile européenne qui doit faire face à la montée en puissance des constructeurs chinois.

Le lancement de la REP VHU issue de la loi AGEC approche non sans inquiétude

En France, le gouvernement avance pour la mise en place effective de la filière à responsabilité élargie des producteurs (REP) pour les véhicules hors d’usage. Faisant suite à la publication en décembre 2022 du décret d’application pour la mise en place de cette REP VHU, le projet d’arrêté définissant le cahier des charges des éco-organismes et systèmes individuels de la filière a été mis en consultation cet été et jusqu’au 8 septembre afin de préparer l’entrée en vigueur prévue le 01/01/2024, soit 2 ans après l’objectif initialement établie par la loi Agec.

Le projet de cahier des charges prévoit que, dans les 2 ans suivant leur agrément, les éco-organismes devront réaliser une étude sur le taux d’incorporation de matières recyclées des véhicules et les perspectives d’actions permettant de l’améliorer, sur la présence de substances dangereuses mais aussi sur les possibilités de réutilisation des pièces issues des VHU et sur les perspectives de recyclage des matériaux non métalliques (plastiques, textiles, verre, terres rares, etc).

Le détail du projet de la REP VHU

Le projet d’arrêté intègre également différents objectifs de collecte, de recyclage, de valorisation et réutilisation en fonction des types de véhicules :

- Les objectifs de collecte prévus pour les voitures particulières et les camionnettes sont de 65 % en 2024, de 68% en 2026 puis de 70 % en 2028. Pour les autres catégories de véhicules, les taux seront définis ultérieurement.

- Le texte distingue des taux réutilisation et recyclage d’une part et des taux de réutilisation et valorisation d’autre part afin de tenir compte du niveau de maturité des filières de déconstruction : Pour les voitures particulières et les camionnettes, les taux retenus sont ceux de la directive européenne 2000/53/CE du 18 septembre 2000 sur les VHU, soit respectivement 85 et 95 %. Pour les véhicules à deux ou trois roues et les quadricycles à l’exception des voiturettes sans permis, les seuils sont fixés respectivement à 66 et 87 % en 2024 puis à 73 et 95 % en 2028.

- Des objectifs de réutilisation des pièces issues de l’activité de démontage des centres de traitement de VHU ont été également fixés : 8,5 % en 2024 et 16 % en 2028 pour les véhicules légers et camionnettes, 26 % puis 40 % au bout de quatre ans pour les véhicules à deux ou trois roues et quadricycles et 3 puis 6 % pour les voiturettes. Le texte précise que les objectifs fixés seront automatiquement remplacés par ceux qui seront fixés dans le futur règlement européen relatif aux exigences de circularité applicables à la conception des véhicules et à la gestion des véhicules hors d’usage dont le projet a été présenté en juillet par la Commission européenne.

- Des objectifs de recyclage sont définis pour trois flux de matériaux : 70% en 2026 et 80% en 2028 pour les polyoléfines (polypropylène et polyéthylène) et 50% en 2026 et 65% en 2028 pour le verre.

Les incertitudes et les interrogations de la filière

Début septembre une réunion organisée par le Ministère de la Transition Ecologique et de la Cohésion des Territoires, pour échanger au sujet du projet de cahier des charges avec les parties prenantes, a mis en lumière de nombreuses incertitudes et interrogations de la filière.

Parmi les inquiets, la Fédération des entreprises du recyclage (Federec) vient d’ailleurs de demander à l’Etat de suspendre le déploiement de nouvelles filières REP afin d’effectuer une évaluation des dispositifs. Elle craint que les dispositions de la nouvelle filière REP VHU ne mettent à mal une filière déjà organisée et qui fonctionne bien puisque le taux de réutilisation et de recyclage atteint aujourd’hui 87,1% de la masse des VHU pris en charge et que le taux de réutilisation et de valorisation est de 95,4%, soit un taux supérieur depuis trois ans aux objectifs fixés par la directive 2000/53/CE relative aux VHU.

Le modèle d’activité des centre VHU remis en cause

Le projet de nouvelle filière REP VHU remet en effet en cause, selon Federec, le modèle d’activité des centres VHU avec la multiplication des systèmes individuels privilégiés par les constructeurs. La Fédération Nationale de l’Automobile (FNA) s’inquiète elle aussi du risque de fragmentation et de « concessionarisation » du marché des VHU alors qu’aujourd’hui tout véhicule en fin de vie peut être traité par n’importe quel centre VHU agréé.

Les dispositions issues de la loi AGEC concernant la nouvelle filière REP VHU laissent en effet la possibilité aux metteurs sur le marché, c’est-à-dire les constructeurs automobiles, de choisir de mettre en place un système individuel ou de transférer leurs obligations de traitement des véhicules en fin de vie à un éco-organisme. Or les principaux constructeurs tels que Stellantis, Renault et le groupe allemand Volkswagen, ont choisi de mettre en œuvre leurs obligations avec des systèmes individuels qui vont leur donner directement accès aux ressources dont ils ont besoin pour répondre aux objectifs d’écoconception et d’incorporation de matériaux recyclés. Ils vont ainsi pourvoir récupérer directement les pièces détachées extraites des VHU de leurs marques et les réemployer.

Au final, la nouvelle filière REP VHU devrait donc se structurer avec quelques systèmes individuels issus des géants de l’automobile qui détiendront une part majoritaire du marché des VHU et un ou plusieurs (mais vraisemblablement un seul) éco-organismes dont l’activité sera réduite et limitée entre autres aux véhicules importés en fin de vie.

Alors que le 7 septembre, le projet de cahier des charges a été examiné par la Commission inter-filières REP, plusieurs organisations parties prenantes ont donc demandé à l’issue de la réunion d’échange avec le Ministère un nouveau report du lancement de la filière de 6 mois. Depuis la fin de la consultation en date du 8 septembre du projet d’arrêté traitant de ce cahier des charges, les acteurs de la filière attendent toujours la publication au Journal officiel sous forme d’arrêté, du texte définitif.

L’union européenne renforce encore la circularité des véhicules

En juillet dernier, la Commission européenne a présenté un nouveau projet de règlement visant à « renforcer la circularité du secteur automobile ». Ce projet de règlement a pour objectif de créer un « instrument juridique unique » en remplacement de la directive 2000/53/CE du 18 septembre 2000 relative aux véhicules hors d’usage (VHU) et de la directive 2005/64/CE du 26 octobre 2005 concernant la réception par type des véhicules à moteur au regard des possibilités de leur réutilisation, de leur recyclage et de leur valorisation. Il porte ainsi non seulement sur la conception et la production des véhicules dans leur ensemble (hormis les batteries qui font l’objet d’un autre texte entré en vigueur le 17 août dernier) mais également sur leur fin de vie.

Six domaines d’actions définis dans le projet de règlement relatif aux exigences de circularité applicables à la conception des véhicules et à la gestion des véhicules hors d’usage sont proposés :

- Une conception circulaire: la Commission européenne propose que les véhicules soient conçus et produits pour répondre aux principes de l’économie circulaire : Les constructeurs devront concevoir des véhicules facilement démontables afin de permettre le remplacement des pièces pendant la durée de vie du véhicule ou le démantèlement optimisé de ce dernier lors de sa fin de vie. Deux objectifs sont envisagés dans un délai de 6 ans (72 mois) après l’entrée en vigueur du projet de règlement : chaque véhicule devra être réutilisable ou recyclable au minimum à 85% en masse et chaque véhicule devra être réutilisable ou valorisable au minimum à 95% en masse.

- Une utilisation de contenu recyclé afin d’accroître le contenu recyclé dans les véhicules neufs : Il est proposé que chaque nouveau véhicule devra intégrer au moins 25% de matières plastiques issues du recyclage de déchets post-consommation d’ici à 2031 et au moins 25% de cet objectif devra être issus de VHU. Des objectifs contraignants en matière de contenu recyclé pour les autres types matériaux (acier, alliages d’aluminium, matières premières critiques) seront également définis.

- Un traitement amélioré des VHU qui permettra de faciliter le retrait et le remplacement des pièces. Chaque véhicule mis sur le marché devra être accompagné d’un passeport numérique de circularité.

- Une collecte plus abondante des VHU

- Une responsabilité élargie des producteurs (REP)

- Une couverture de véhicules élargie, avec une intégration progressive d’autres types de véhicules tels que les motos, les camions ou encore les bus.

Selon la Commission européenne, l’ensemble des mesures proposées devraient permettre de générer 1,8 milliard EUR de recettes nettes, en créant des emplois et en augmentant les recettes du secteur de la gestion et du recyclage des déchets, mais également de réduire de 12,3 millions de tonnes les émissions de CO2, de mieux valoriser 5,4 millions de tonnes de matériaux, de récupérer davantage de matières premières critiques, de réaliser des économies d’énergie à long terme au stade de la fabrication, de réduire la dépendance à l’égard des matières premières importées ou encore de promouvoir des modèles économiques durables et circulaires.

Dès la publication de ce projet de règlement relatif aux exigences de circularité applicables à la conception des véhicules et à la gestion des véhicules hors d’usage, les réactions ne se sont pas faits attendre. Si la fédération européenne des recycleurs EuRic s’est dite satisfaite des objectifs proposés, l’ACEA qui représente 14 constructeurs européens et Plastics Europe se sont montrés inquiets et septiques sur leur faisabilité en raison notamment de l’important déséquilibre existant entre l’offre et la demande en matériaux recyclés.

L’électrification des motorisations s’accélère dans un contexte qui profite surtout aux constructeurs automobiles chinois

A l’échelle internationale, l’industrie automobile européenne doit défendre sa place face aux changements profonds et rapides qui bouleversent l’ordre établie tels que l’électrification des motorisations à marche forcée.

La transition des véhicules à moteurs thermiques vers les véhicules électriques s’accélère : les ventes mondiales de véhicules électriques augmentent de près de 80% par an depuis 2020. Pour répondre aux contraintes réglementaires et à la demande, les constructeurs ont annoncé des plans d’électrification massifs et annoncé le lancement de plus de 150 modèles de véhicules électriques d’ici 2030.

Cependant l’industrie automobile européenne, dont l’expertise repose historiquement sur les moteurs thermiques, a du mal à suivre le rythme des leaders américains et chinois du marché des véhicules électriques. Ces startups et nouveaux entrants sur le marché tels que Tesla, Lucid, Rivian aux Etats-Unis ou encore BYD, NIO, X-Peng pour la Chine, ont pu concevoir leurs véhicules électriques à partir de zéro, en développant des capacités de production de batteries ou de technologies logicielles.

Résultat : fin 2022 la Chine s’est hissée à la deuxième place des pays exportateurs de véhicules automobiles, derrière le Japon, détrônant l’Allemagne. Une révolution ! Selon une analyse récente de McKinsey Center for the Future Mobility, l’industrie automobile européenne aurait perdu depuis 2019 plus de 6 points de parts de marché en Europe et plus de 5 points en Chine au profit des constructeurs et équipementiers chinois qui ont multiplié par 8 leur part de marché en Europe entre 2020 et 2022. Et cette dynamique est bien sûr encore plus importante si on se focalise sur le segment des véhicules électriques, les seuls nouveaux véhicules qui pourront être commercialisés en Europe à compter de 2035.

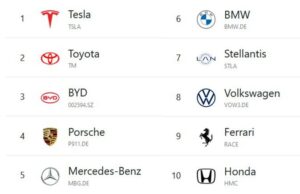

Le choix de l’Union européenne d’interdire la vente de nouveaux véhicules thermiques à compter de cette date a fragilisé l’industrie automobile européenne qui restait jusqu’à présent l’un des derniers secteurs économique où les européens étaient parmi les leaders. Six des dix marques automobiles les plus valorisées au monde sont encore européennes (Porsche, Mercedez-Benz, BMW, Stellantis, Volkswagen, Ferrari) selon le site CompaniesMarketCap.com, mais la concurrence asiatique et en particulier chinoise fait rage.

Top 10 mondial des constructeurs automobiles par capitalisation boursière selon CompaniesMarketCap.com (Octobre 2023)

De nouveaux acteurs sont désormais déjà très implantés sur le marché européen tels que BYD, Aiways ou Geely. Avec 1,8 million de voitures vendues en 2022, le constructeur chinois BYD, acronyme de “Build your dreams”, est d’ailleurs devenu le premier constructeur mondial de véhicules électriques devant le groupe américain Tesla (1,3 million de véhicules). Il est déjà également le troisième constructeur automobile mondial en capitalisation boursière. Sur le marché chinois, les constructeurs européens sont aussi à la peine face à l’essor de constructeurs locaux de véhicules électriques qui sont beaucoup plus réactifs sur les marchés. Les temps de développement des constructeurs européens sont beaucoup plus longs, leurs prix plus élevés et leurs produits moins attractifs pour les clients chinois dont la moyenne d’âge est beaucoup plus jeune que celle des consommateurs européens. La Chine s’est par ailleurs dotée de mesures protectionnistes qui pénalisent les constructeurs automobiles étrangers telles que l’interdiction depuis 2015 de la présence de batteries électriques étrangères dans les véhicules chinois. En conséquence, les marques chinoises seront majoritaires, pour la première fois, dans les ventes de véhicules en Chine en 2023, selon le cabinet d’études AlixPartners.

D’autres sources d’inquiétude résident dans la maîtrise des technologies des batteries et l’accès aux ressources pour les produire. L’Europe a donc déployé ses efforts pour stimuler une industrie européenne des batteries et rattraper son retard sur les fabricants asiatiques: une cinquantaine de projets ont été lancés, dont la construction de plus de 30 giga-usines telles que celle du groupe suédois Northvolt à Skellefteå (Suède). En France, la première usine de ce type a été inauguré en mai dernier à Douvrin dans le Pas-de-Calais par ACC, la coentreprise entre Stellantis, TotalEnergies et Mercedes et au moins trois autres devraient ouvrir leurs portes également dans les Hauts-de-France. En parallèle à ces investissements, l’Union européenne s’est dotée d’un nouveau règlement européen pour encadrer la conception et le recyclage des batteries. Ce règlement (UE) 2023/1542 du Parlement européen et du Conseil du 12 juillet 2023 a notamment en effet pour objectif de remédier en partie au manque de matières premières critiques en Europe grâce à des objectifs de collecte, de recyclage, de valorisation et de contenu recyclé ambitieux. Cependant, malgré ces investissements et l’entrée en vigueur le 17 août dernier de ce nouveau règlement européen, la Cour des comptes européenne a alerté l’Union européenne du risque important de dépendance à long termes de pays tiers pour son approvisionnement en batterie sans nouvel « élan stratégique au soutien de la chaîne de valeur des batteries ».

Le marché de l’électrique dominé par la Chine

A l’heure de l’électrification des véhicules, ce sont bien les industriels chinois qui sont aujourd’hui les vainqueurs sur le marché mondial de la voiture. L’Union européenne s’est bien dotée en 2023 d’instruments réglementaires destinés aussi bien à répondre à ses objectifs de décarbonation qu’à protéger son industrie mais la conjoncture reste très difficile pour son secteur automobile. En France aussi les parties prenantes se mobilisent pour la filière automobile : les négociations entre l’Etat et Plateforme Automobile (PFA) pour l’établissement du nouveau contrat de filière pour la période 2023-2027 sont en cours et doivent se terminer d’ici la fin de l’année. Après avoir investi 5 milliards d’euros dans le cadre du plan France 2030 pour soutenir l’investissement, la formation, la recherche & développement dans l’industrie automobile, le gouvernement demande l’accélération de l’électrification des véhicules avec un objectif de 50 % de modèles électriques dans les ventes de voitures neuves en 2027 et un objectif de production de 800 000 véhicules électriques en 2027 et de 2 millions en 2030. Egalement pour aider la filière dans ses choix stratégiques, une étude, commanditée par PFA et la DGE et menée par le cabinet Roland Berger, vient d’être publiée sur les opportunités de marché pour la sous-traitance automobile. Elle présente un état des lieux de 30 opportunités les plus attractives et accessibles pour la filière française, dont les compartiments de batterie (battery casing), le recyclage du plastique, la refabrication des pièces, ou encore les plastiques bio-sourcés.

Et pour aller plus loin

Quels segments à fort potentiel pour le tissu industriel automobile français ? [rapport et webinaire], PFA, 29/09/2023.

Traitement des VHU : l’Europe va “muscler” la législation existante [article], Recyclage & Récupération, 04/08/2023

Cornet A, Heuss R, Schaufuss P, Tschiesner A, A road map for Europe’s automotive industry [article], McKinsey & Company, 31/08/2023, 14 pages.

Waas A, Sadek P, Hofmann B, Gruener J, European Auto Industry is at a crossroads [article], Boston Consulting Group, 05/09/2023, 11 pages

Catégories

- Tout

- Composites

- Matières Plastiques Recyclées

- Communiqué de presse

- Simulation

- Essais et analyses

- Outillage

- Procédés

- Injection

- Thermoformage

- Extrusion

- Recyclage

- Automobile

- Normalisation

- Normes

- Projet d'action collective

- Actualités

- Podcast

- Innovation

- ACV

- Emballage

- Fabrication additive

- Matériaux

- Réglementation

- Écoconception

Recherche

Dans la même catégorie

- Composite, un nouveau procédé flexible et rapide pour la fonctionnalisation

- L’expertise de défaillance ou comment réduire ses rebuts et optimiser son process

Vous souhaitez l'aide d'un expert ?